· 杰尼亚家族通过其拥有的62%的股份继续对公司拥有控制权;合并后预期企业初始估值约为 32 亿美元。

· 杰尼亚集团垂直一体化的发展策略与“意大利制造”豪华纺织品、服装及针织品平台将在传承原有可持续理念的基础上,确保高水准的卓越表现。

· 成功收购标志性品牌Thom Browne彰显出杰尼亚集团通过合并与收购战略推动品牌发展的能力。

· 与意威基金Investindustrial的合作将推动杰尼亚继续实现其增长计划。

2021年7月19日,意大利米兰——享誉全球的意大利奢侈品企业杰尼亚集团(下简称“杰尼亚”“该集团”或者“该公司”)与意威基金Investindustrial七期基金旗下的特殊目的收购公司 Investindustrial Acquisition Corp. (“IIAC”) 今日宣布达成明确的商业协议,推动杰尼亚于今年下半年成为纽约证券交易所(NYSE)上市公司。

杰尼亚集团首席执行官Gildo Zegna 先生表示:“111 年前,我的祖父带着坚定的信念创立了同名公司“杰尼亚”; 他坚信:持续地关注自然环境和身边的人是创造精美的纺织品和打造一个伟大品牌的根本所在。自此以后,我们始终自豪地追随着他的脚步,并发展成为意大利真正的奢华品牌之一。今日宣布的消息印证了我们在不断巩固传统的基础上持续关注集团品牌资产净值的战略所取得的成功、我们的可持续发展精神,以及使我们成为全球品质与奢华代名词的独特工艺。交易完成后,杰尼亚家族将继续作为公司的掌舵人,持续大力投入创意、创新、人才与技术,保持杰尼亚在全球奢侈品市场中的领导地位。”

自1910 年公司创立以来,杰尼亚集团已经从曾经的纺织品和男装品牌发展为服务于全球客户的知名奢侈品品牌。集团的旗舰品牌“杰尼亚”已经成为了全球知名品牌和意大利卓越品质的象征。2018年,杰尼亚集团收购了美国奢侈品品牌 Thom Browne 的多数股权。该品牌在杰尼亚旗下不断取得成功;这也再一次证明了杰尼亚通过收购创造整合和效率优势,进而实现增长的能力。杰尼亚的管理层利用 Thom Browne 品牌的独特优势,即其一惯良好的声誉和品牌知名度、年轻的顾客群体、在数字领域的高度渗透及其标志性的产品系列,使 Thom Browne 的营收自 2018 年收购之后增加了一倍。

在过去几年里,杰尼亚通过收购多间意大利纺织品制造企业,加强了其独有的“意大利制造”豪华纺织品实验平台。该平台与杰尼亚的高级成衣及定制服饰一样,成为了集团的主要竞争优势。杰尼亚不但提供诸多全球备受认可的奢侈品品牌,而且还为其自有品牌供应高档面料。

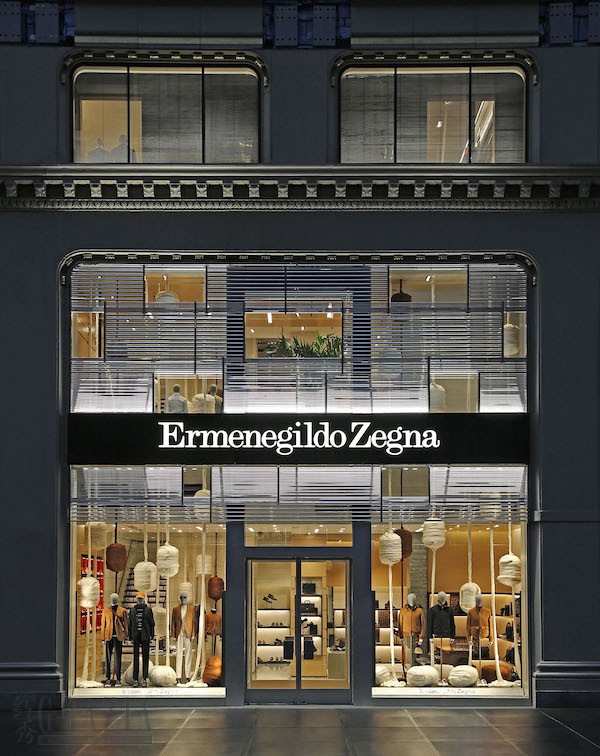

截至 2020 年 12 月 31 日,杰尼亚已在 80 个国家开设了 296 间直营店。今年,该集团的年销售额预计接近 2019 年的水平。1991 年,杰尼亚集团在中国开设了第一家门店,成为最早在中国开设门店的奢侈品男装品牌。如今,中国占杰尼亚全球服品和纺织品销售额的35%。

同样重要的是,杰尼亚一方面依然保持了其在传统正装细分市场的领先地位,另一方面还扩大了其在奢华休闲服饰领域的领先优势。该品类的销售额在 2016 年占比为 38%,而到 2021 年迄今,这一数字已超过 50%。公司还通过伙伴与合作关系进一步提升了杰尼亚在年轻消费者心目中的品牌声誉,成功吸引到新一代顾客。

交易预计将在今年第四季度完成,取决于惯例批准和成交条件以及IIAC股东的投票情况。交易完成后,杰尼亚家族将以大约 62% 的股份继续拥有对公司的控制权。基于此次交易的价值,合并后预期企业初始估值约为 32 亿美元,预期市值约为25 亿美元1。

意威基金Investindustrial创始人兼行业咨询委员会主席 Andrea C. Bonomi 表示:“过去三十多年以来,意威基金Investindustrial不断投资于新兴与领先的意大利品牌,支持他们的发展。我们深信‘意大利制造’的优势;在世界各地,‘意大利制造’一直都因其品质、工艺和创新而备受认可。在我们看来,杰尼亚集团不仅拥有深厚的家族积淀,在环保可持续事业上也领先一步,而后者恰好也是意威基金Investindustrial的一大投资战略要素。我们将以长期承诺和可观投资大力支持杰尼亚集团持续扩张和发展,进而向全球更广泛的顾客传播杰尼亚非凡传统和奢侈品工艺的影响力。”

1 企业初始价值、上市时的预期市值和杰尼亚家族的股份已将定于交易结束时发行的 50% 的发起人股票和管理层股票的影响计算在内,并假设:a) 当前 IIAC 股东不会赎回股票;b) 交易结束时每股价格为 10.00 美元;C) 未发行的私人和公开认股权证不会对此产生影响 (鉴于其可按每股 11.50 美元的价格行使权力)。

IIAC主席Sergio Ermotti表示:“作为一家特殊目的收购公司,我们成立的宗旨就是要实现这样的交易——帮助杰尼亚这样基础坚实、增长潜力强劲且管理良好的公司成功上市。我们现在的目标是支持杰尼亚开启品牌历史上意义重大的崭新篇章,同时也让公众有机会投资这一如今世界上已为数不多、具有伟大标杆意义的独立奢侈品牌。”

2021年7月18日,IIAC(纽交所股票代码:IIAC)与杰尼亚达成最终协议,以股票和现金相结合的方式与杰尼亚合并。该项交易预计产生约8.8亿美元的总收入2,其中包括IIAC以信托方式持有的4.03亿美元现金、足额认缴的2.5亿美元上市后私募投资(如果投资者需求强劲,将在原先金额的基础上增加5000万美元),以及与意威基金七期基金独立管理的投资子公司Strategic Holding Group S.à.r.l.,以下简称“SSH”)达成的约2.25亿美元3的先期购买协议。根据这一先期购买协议,SHH将投资约2.25亿美元3,加上其获得的发起者激励股份额4,SHH将持有杰尼亚集团约11%的股份。SSH的持股禁售期长达3年,表明了其对杰尼亚集团的坚定承诺以及与杰尼亚家族的一致性。

PIPE融资吸引了不同类型知名机构投资者的强烈兴趣,包括美国一家领先的全球资产管理公司的大笔投资。奢侈品行业的多位知名人物以及杰尼亚董事会成员和集团高管也参与了认购。PIPE融资参与者及IIAC在册股东构成的投资者背景丰富多样、引人瞩目,有助于巩固杰尼亚在公开市场获得成功。

IIAC董事会和杰尼亚董事会全体一致批准了拟议交易;此项交易预计于2021年第四季度完成,但还需取决于监管部门的惯例批准和成交条件以及IIAC股东的投票情况。